Rəsmi statistikaya görə, Azərbaycanda problemli kreditlərin həcmi 5%, beynəlxalq təşkilatların hesabatlarına görə isə 10%-dir və bu, təhlükəli hədd sayılır; ekspertlər indiki qaydaların dözülməz olduğunu, müştərilərlə mübahisələri hədə-qorxu və məhkəmə yolu ilə yox, danışıqlar yolu ilə tənzimləməyi təklif edirlər.

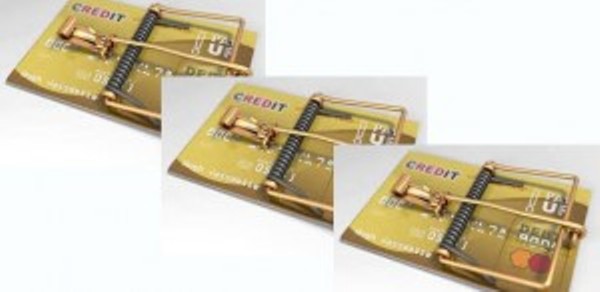

Hal-hazırda problemli kreditlər gündəmin əsas mövzularından biri olaraq qalır. Bank-müştəri münasibətlərinin ən həssas məqamı da elə budur. Bankdan həvəslə kredit götürənlər ödənişlərdə ciddi problemlərlə üzləşirlər. Səbəblər çoxdur. Gəlirlərin azlığı, yüksək kredit faizləri, ödəmə mədəniyyətinin zəif olması və s. amillər problemli kreditlərin çoxalmasına səbəb olub.

Nəticədə bank-müştəri mübahisəsi məhkəmə dartışmasına qədər inkişaf edir. Müştəri başqa bir bankdan kredit götürüb borcunu ödəməyə məcbur olur. Eyni çəkişmələr bir az yumşaq şəkildə növbəti bankla, daha sonra isə üçüncü bir bankla başlayır və s. Bəzi banklar isə daha “ağıllı” çıxırlar və həmin prosesi özləri gerçəkləşdirirlər. Nəticədə, nə vaxtsa götürdüyü 5 min manatın əvəzinə 10-12 min pul ödəyir.

Silsilə kreditlər çox vaxt istehlak krediti kimi rəsmiləşdirilir. Nəticədə, ölkə üzrə istehlak kreditlərinin rəsmi səviyyəsi real göstəricidən yüksək olur. Rəsmi statistikada deyilir ki, 2014-cü il aprelin 1-ə olan vəziyyətə görə, Azərbaycanda ümumi kredit qoyuluşları 15,9 milyard manat təşkil edib və bunun təxminən 6 milyard manatı, yəni 40%-dən çoxu istehlak kreditləri olub. Beləliklə, istehlak kreditlərinin ümumi kredit portfelində payına görə biz hər şeyi kreditə alan qərbliləri iki dəfə qabaqlayırıq. Qərbdə istehlak kreditləri ümumi kredit portfelinin 20%-dən çox olmur.

Bank üzrə ekspert Vüqar İsrafilov bildirib ki, Azərbaycan qanunvericiliyi əhalini “silsilə kreditlərdən” xilas etməyə imkan verir. “Əgər kredit üzrə 90 gün ödəniş olmursa, həmin kredit problemli sayılır. Həmin tarixdən kredit üzrə bütün faizlər dondurulur və kreditin qaytarılması prosesi başlanılır. Bu zaman bank həm məhkəmə yolundan, həm də danışıqlar yolundan istifadə edə bilər”.

Ekspertin fikrincə, müştəriyə əvvəlcədən qanunvericiliyin bu tərəfi izah edilərsə, o, qorxuya düşməz və silsilə kreditlərdən uzaq durar: “Elə müştərilər var ki, onların kredit üzrə ödənişləri dayandırmasının ciddi səbəbləri olur - işini dəyişir, maaşı aşağı düşür, ailədə xəstələnən və ya rəhmətə gedən olur. Yəni, bank müştəriyə loyal yanaşmalı, onunla görüşüb vəziyyətini öyrənməli və hədə-qorxudan uzaq şəkildə səylərini kreditin ödənilməsinə yönəltməli, müştərinin daha rahat şəkildə borcun qalan hissəsini ödəmək üçün şərait yaratmalıdır”.

İqtisadçı-ekspert Samir Əliyev isə diqqəti əhalinin gəlirlərində kreditlərin payının həddindən yüksək olmasına çəkir və kredit ödənişlərində yaranmış problemlərdə bunun da rolunun olduğunu vurğulayır: “Problem ondadır ki, əhalinin gəlirlərində kreditlərin payı çoxdur, təxminən 20%-ə çatır. Halbuki, 5-6 il qabaq bu, 10% idi. İnkişaf etmiş ölkələrdə isə kreditlərin payı əhalinin gəlirlərinin bir neçə faizini təşkil edir. Bizdə problem ondadır ki, insanlar istehlak krediti götürməklə öz tələbatlarını ödəyirlər, bir növ istehlak kreditlərindən asılı vəziyyətə düşürlər. Bu, özü təhlükə həddidir”.

İqtisadçı ekspertin fikrincə, əslində ölkə üzrə problemli kreditlərin real səviyyəsi rəsmi açıqlanandan daha yüksəkdir: “Rəsmi statistikaya görə, problemli kreditlər 5% təşkil edir, amma real rəqəmlər daha yüksəkdir. Problemli kreditlər artıq 1 milyard manata yaxınlaşıb. Beynəlxalq təcrübəyə görə, verilən kreditlərin 10%-dən çoxu problemlidirsə, bu təhlükəlidir. Beynəlxalq təşkilatlar Azərbaycanda problemli kreditlərin 10% həcmində olduğunu bildirir və mən bu açıqlamaya etibar edirəm. Bizim öz müşahidələrimiz göstərir ki, problemli kreditlər Mərkəzi Bankın göstərdiyi həcmlərdən daha çoxdur - 10-15% arasında dəyişir, yəni təhlükə həcmini çoxdan keçib”.

Aparılan araşdırmalara görə, problemli kreditlərin çoxalmasında bankın yüksək kredit faizləri əhəmiyyətli rol oynayır. Mərkəzi Bank yalnız 9% ilə qoyulan əmanətlərin qorunmasına təminat verir. Vətəndaşlar da təminatlı olmaq üçün pullarını 9%-dən yüksək olmayan faizlərlə banklara yatırır. Ancaq bank həmin pulları 24-27%-lə kredit portfelinə daxil edir. Sadə dillə desək, bank əmanətçilərin pulunu 3 qat baha qiymətə müştərilərinə satır. Normalda bu göstərici 2 dəfədən çox olmamalıdır. Yəni, əmanətlər 9%-lə götürülürsə, həmin pul ən pis halda 18%-lə kredit kimi müştərilərə təqdim edilməlidir.

Nəhayət, kreditlərdə komisyon haqları barədə: Bir vaxtlar kreditlərin verilməsində “şapka” amili var idi. Yəni, kreditlər 5-10% nağd və qeyri-rəsmi şəkildə müştərilərdən alınırdı. İndi banklar “islahat” edərək “şapka” əməliyyatını “komisyon haqları” şəklində rəsmiləşdiriblər. Əgər bankdan 5000 kredit alınırsa, onun 5%-i, yəni 250 manat “komisyon haqqı” tutulur. Nəticədə, 5000 manatlıq müqaviləyə imza atan müştəriyə 4750 manat pul verilir. Yəni, müştəri almadığı pula görə ödəniş və faiz ödəməli olur. Komisyon haqqı hansısa bank xidmətinə tutula bilər, özü də 5% yox, 0,1-0,2%. Kredit isə kobud desək, pulun satılmasıdır. Pulu başqa əmtəələr kimi tam satmaq lazımdır. Bu ona oxşayır ki, köynəyi bir qolunu kəsib müştəriyə təqdim edirsən. Qolu kəsilmiş köynəyi satmaq nə qədər əcaib səslənirsə, kreditdən komisyonu haqq yığmaq da bir o qədər qəribə görünür.

Mənbə: milli.az