Минувший 2018 год можно считать успешным для банковского сектора Азербайджана. Завершившийся год ознаменовался стабилизацией деятельности банков и увеличением кредитования в стране. Немаловажным является и восстановление тенденции наращивания штата сотрудников в банках.

Для борьбы с ростом проблемных кредитов в течение года велась активная подготовка так называемого “Бакинского подхода”. Правда, работы над этим документом еще продолжаются. Стоит также упомянуть создание в стране первого частного кредитного бюро и реестра движимого имущества, а также последовательное снижение учетной ставки.

В числе прочих, красной нитью через весь год проходила тема цифровизации банковских услуг. Банки активно развивали это направление, а Центральный банк приступил к реализации первого блокчейн проекта в стране.

Основные показатели банковского сектора восстанавливаются

Впервые с 2015 года кредитные организации страны в течение года смогли увеличить кредитование. На первое декабря 2018 года объем кредитования составил 12,56 миллиарда манатов, увеличившись с начала года на 806,4 миллиона манатов или 6,86 процента [здесь и далее показатели на первое декабря 2018 года]. На этом фоне также удалось незначительно сократить объем просроченных займов - на 67,5 миллиона манатов.

Как и раньше, в кредитовании преобладают ритейл-кредиты. Причем в последние годы их доля постепенно увеличивается. Если в 2016 году этот показатель составлял 35 процентов, а в 2017 году - 39 процентов, то в 2018 году удельный вес потребительского кредитования достиг 42,2 процента, максимально приблизившись к додевальвационным показателям начала 2015 года.

Стоит отметить, что в минувшем году также продолжилось постепенное сокращение долларовых кредитов. С начала года их объем снизился на 131,3 миллиона в манатном выражении (на 2,7 процента), до 4,67 миллиарда манатов, а удельный вес сократился с 40,86 до 37,2 процента.

В течение года наблюдалось медленное сокращение депозитной базы банков, однако в третьем квартале минувшего года их рост вновь возобновился. В итоге рост с начала года составил 1,39 миллиарда манатов или 6,75 процента, до 21,99 миллиарда манатов. Депозитная база растет благодаря физическим лицам и нефинансовым организациям - с начала года объемы их депозитов выросли на 512,3 миллиона манатов (6.78 процента) и 1,27 миллиарда манатов (11,4 процента) соответственно. Депозиты финансовых организаций сократились на 388,1 миллиона манатов (20 процентов).

Интересным также является то, что депозиты растут преимущественно за счет размещения в манатах. Например, депозиты в национальной валюте физических лиц с начала года выросли на 489,5 миллиона манатов, до 3,02 миллиарда манатов, в то время как долларовые - только на 23 миллиона в манатном выражении (5,05 миллиарда манатов). Тем не менее, как видно, долларовые вклады все еще превалируют в структуре депозитов физических лиц.

У нефинансовых организаций структура депозитного портфеля выглядит следующим образом: 3,97 миллиарда манатов - манатные депозиты, 8,4 миллиарда в манатном выражении - долларовые депозиты. Рост с начала года составил 1,15 миллиарда манатов и 114,3 миллиона в манатном выражении соответственно.

В течение года также вновь начался рост штата банковских сотрудников (этот показатель сокращался на фоне закрытия банков и сокращения прибыльности действующих банков) - с начала года по конец ноября этот показатель вырос на 7,1 процента, до 17 321.

Цифровизация банковских услуг

Развитие цифровых каналов продаж, интернет и мобильного банкинга в Азербайджане предусмотрены в “Стратегической дорожной карте по развитию финансовых услуг”.

Ожидается, что в 2020 году в результате цифровизации ВВП страны увеличится на 135 миллионов манатов. Цифровизация позволит увеличить совокупные доходы банков в 2020 году на 20 процентов. В то же время, банкам понадобятся инвестиции в размере около 100 миллионов манатов на проведение этих работ.

В течение прошлого года многие банки активно взялись за цифровизацию. Например, Kapital Bank начал работать над созданием первого в стране цифрового филиала. Работы по развитию цифровых каналов продаж помогли некоторым банкам перевести большую часть операций с клиентами в digital. Например, у Unibank более 70 процентов от всего объема операций корпоративных клиентов проходит через цифровые каналы. В планах банка довести этот показатель до 90 процентов.

Еще один пример - осуществление денежных переводов через ботов в Telegram и Facebook Messenger [эту функцию внедрил Rabitabank]. Также банки начали работать над предоставлением мобильных электронных подписей. Сейчас такая опция есть у Kapital Bank.

В то же время в Азербайджане начались работы над внедрением возможности мобильных платежей с помощью ApplePay и SamsungPay.

Реализуемые в банковском секторе работы позволили, например, в январе-сентябре 2018 года довести долю операций с текущими счетами в онлайн-режиме до 25 процентов - это в 3,3 раза больше показателя аналогичного периода 2017 года.

Создание реестра движимого имущества

По прошествии многих лет работы в Азербайджане наконец-то заработал реестр движимого имущества, который должен помочь упростить выход бизнеса к финансам.

Азербайджанское законодательство не запрещало использовать движимое имущество в качестве предмета залога. Однако из-за отсутствия достаточной информации кредитные организации предпочитали не идти на подобный риск, ведь не всегда можно установить, кому на самом деле принадлежит это имущество, является ли оно уже предметом залога.

Благодаря тому, что в реестре хранится информация о движимых объектах, любая кредитная организация перед принятием объекта в качестве залога может проверить, не является ли этот объект залогом для другого займа. Это, с одной стороны, помогает микро-, малому и среднему бизнесу, которые не имеют недвижимости в качестве залога, получить доступ к кредитам, с другой - помочь банкам тщательнее выбирать своих заемщиков и минимизировать риски возникновения просроченных кредитов.

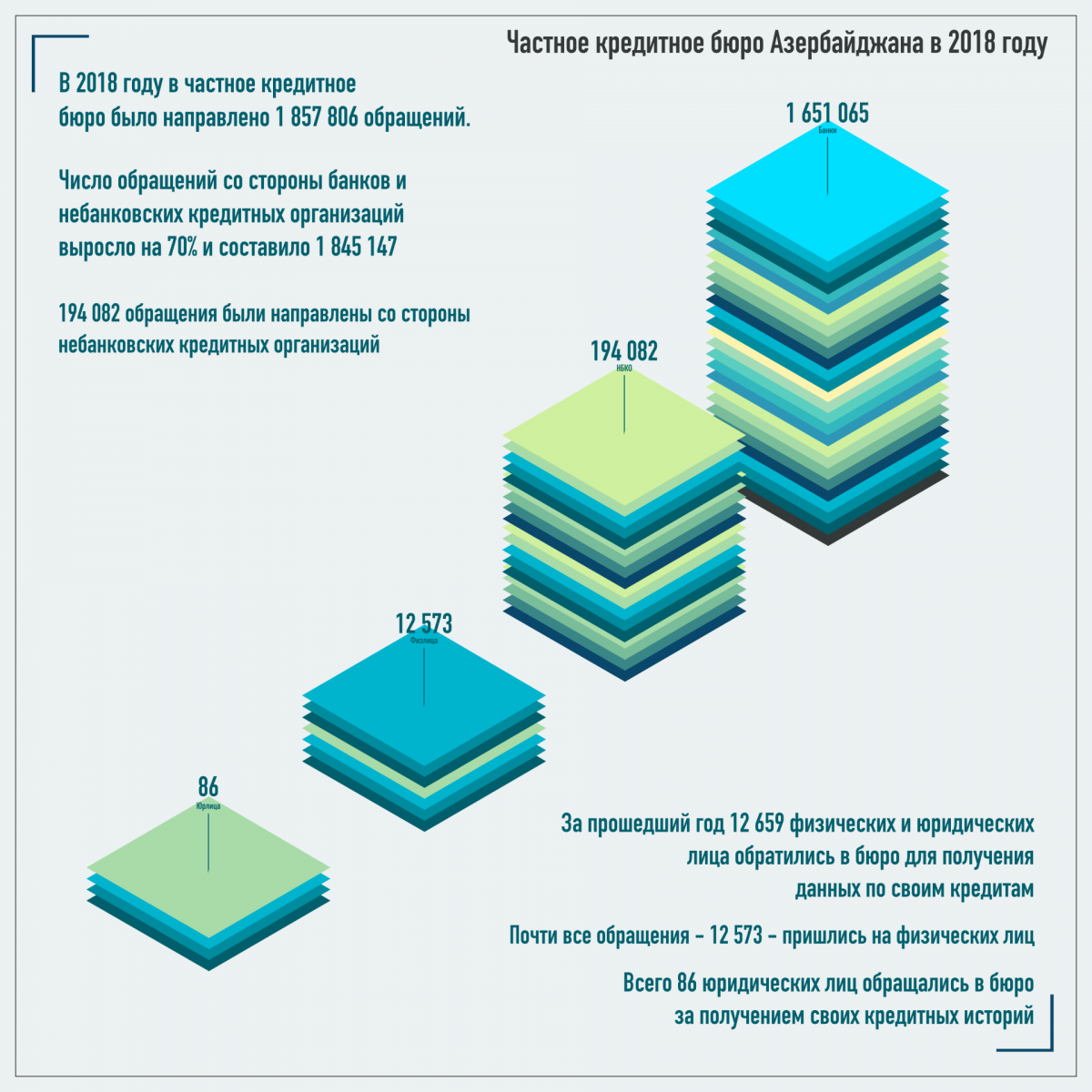

Открытие первого в стране частного кредитного бюро

В прошлом году в Азербайджане открылось первое частное кредитное бюро. До этого в стране действовал только Централизованный кредитный реестр. По сравнению с ним, кредитное бюро обладает куда большей информацией о заемщиках.

Например, в бюро размещена информация не только о кредитных долгах заемщиков, но и о просрочке по коммунальным платежам, долгам мобильным операторам и другие. Как в случае с реестром движимого имущества, это позволяет банкам, имея на руках больше информации, более взвешенно подходить к вопросу кредитования заемщиков.

Бюро оказалось востребованным среди банков. Только за прошлый год [начиная с марта] - банки и другие кредитные организации направили в бюро свыше 1,8 миллиона запросов. Еще 12 573 запроса направили физические лица и только 86 - юридические лица.

На сегодня бюро оказывает пять услуг - предоставляет данные по кредитным счетам, обеспечивает систему кредитного скоринга, предоставляет услугу архивных данных, а также данных по мобильным и коммунальным счетам.

Снижение учетной ставки ЦБА

Весь прошлый год наблюдались благоприятные экономические показатели для снижения учетной ставки - низкая инфляция, восстановление экономического роста, увеличение доходов населения и т.д.

Вместе с тем, во вторую половину года Центральный банк снизил учетную ставку только на одном из трех заседаний, что было связано с возрастающими внешними рисками, в частности с волатильностью национальных валют ряда стран. Это создало определенный психологический фон, и монетарный регулятор решил воздержаться от дальнейшего снижения учетной ставки.

Всего же в прошлом году ЦБА четыре раза снижал учетную ставку: в феврале - с 15 до 13 процентов, в апреле - с 13 до 11 процентов, в июне - с 11 до десяти процентов, в октябре – десяти до 9,75 процента. В августе и декабре учетную ставку сохранили без изменений.

Изменения нормативно-законодательных актов

Ушедший год также запомнился изменениями в нормативно-правовые документы, затрагивающие деятельность банков.

В частности, в прошлом году в Палате надзора над финансовыми рынками произошли структурные изменения, в рамках которых было создано Правление. Оно стало главным управляющим органом финансового регулятора и пришло на смену Совету директоров. В настоящее время исполняющим обязанности председателя правления является Ибрагим Алышов, который до этого являлся исполнительным директором Палаты.

Большая часть изменений пришлась на вторую половину года. Среди заметных документов, принятых в этот период, можно упомянуть правила создания переходных банков. Цель их создания - временное управление активами и обязательствами неплатежеспособных банков. Создать такой банк может только Палата и она же является его единственным акционером. В банк назначается временный администратор, чья задача улучшить качество активов и повысить прибыльность. Но, если это невозможно, то банк должен быть ликвидирован.

Вдобавок к этому Палата в прошлом году утвердила правила определения мер по резолюции неплатежеспособных банков и проведения аукционов.

Определенные изменения также затронули правила кредитования со стороны Центрального банка. Так, банки для получения кредитов рефинансирования у ЦБА получили возможность использовать в качестве залогового обеспечения движимое имущество. Кредиты рефинансирования выдаются в том случае, если банки исчерпали свои ресурсы или не имеют возможности пополнить их из других источников.

Отдельно можно затронуть «Правила расчета капитала в банках и его адекватности». Новые правила, выделив системно значимые банки в отдельную категорию, ужесточили к ним требования. Например, требования к коэффициенту адекватности капитала для таких банков будут повышаться каждые шесть месяцев. Для обычных банков эти требования меняться не будут.

Конечно, в течение года также были приняты документы, эффект который можно будет увидеть в этом году. Например, правила определения лимитов по открытой валютной позиции (вступят в силу с марта) или правила классификации активов и создания резервов для покрытия убытков (вступят в силу с мая). Также был разработан закон о платежных услугах, который призван совершенствовать и расширить эту сферу, а также, например, упростить работу fintech-компаний в Азербайджане. Однако, сроки принятия этого законопроекта пока неизвестны.

Что дальше?

Согласно “Стратегической дорожной карте по развитию финансовых услуг”, в 2020 году реализация отраженных в документе мер должна помочь увеличить ВВП страны на 750 миллионов манатов. В этом плане, можно сказать, что банки приближаются к финишной прямой.

В прошлом году банкам удалось стабилизировать свою работу, а на фоне улучшения бизнес-климата, введения новых налоговых льгот для предпринимателей, развития сегмента малого и среднего бизнеса можно ожидать, что кредитование и депозитная база продолжат рост в 2019 году ускоренными темпами, а банки повысят свою роль в реальном секторе.

Азад Гасанли, Глава Русской службы новостей Trend